Sucedió en la city porteña, zona de muchos bucaneros con patentes de corso. La historia ocurrió en 1992 y no pasó a mayores. Sus protagonistas merecieron una reprimenda de la Comisión Nacional de Valores y zafaron con una pequeña multa por defraudar a medio millar de ahorristas por unos 30 millones de pesos. Ayer, como hoy, Mauricio le echó la culpa a Franco.

Santiago Diego Lussich Torrendell, el hombre elegido por los Macri para constituir la offshore Fleg Trading Ltd., cobró notoriedad cuando en 2016 debió concurrir a Comodoro Py para explicarle al fiscal Federico Delgado cómo se realizó la operatoria por la cual se constituyó la sociedad en Bahamas. “A pedido de Francisco Macri gestionamos la sociedad para él y se designó al primer directorio. Como presidente quedó Franco y lo acompañaron dos de sus hijos, Mauricio como vicepresidente, y Mariano, como secretario”, fue la lacónica explicación de Torrendell.

La firma se había constituido el 31 de marzo del ‘98 por un capital de 5.000 dólares y con acciones al portador, modalidad que permite esconder a los verdaderos dueños de los flujos de capital que discurren por este tipo de sociedades. No era la primera vez que Torrendell trabaja para la familia Macri. Lo venía haciendo desde el ‘92, cuando creó Lawton International Corporation, una firma que usaron los Macri padre e hijo para inflar el precio de las acciones de Sevel.

Mauricio con Majul o papá era un delincuente.

La maniobra, denunciada por los perjudicados, algunos de ellos pequeños ahorristas, fue tan burda que determinó que la Comisión Nacional de Valores (CNV) sancionara a Franco Macri, Mauricio Macri y Jorge Blanco Villegas, entre otros partícipes menores.

El país era una fiesta

La Argentina se abría al mundo de la mano de Menem y Cavallo. La convertibilidad estaba en auge y los paraísos fiscales florecían. Las privatizaciones, a la orden del día. El ex golden boy Martín Redrado presidía la CNV y no encontraba contradicción alguna en promocionar los road shows el los que Sevel anunciaba su salida al mercado accionario. La convertibilidad estaba a full: un peso, un dólar.

El anuncio oficial hablaba de la licitación por oferta pública primaria de 40 millones de acciones ordinarias clase C, con un valor nominal 10 centavos cada una. Al mismo tiempo, Francisco Macri y Jorge Blanco Villegas -con participaciones del 75 y el 25 por ciento, respectivamente- colocaban por oferta pública secundaria 30 y 10 millones de pesos, respectivamente, en acciones de igual clase y similares características que debían ser adjudicadas recién después de colocada la totalidad de la emisión ofrecida por la automotriz.

Como suele ocurrir, los interesados presentaron sus ofertas mediante agentes colocadores, que posteriormente las derivaron a los agentes mayoristas y al agente principal, quien estaba encargado de determinar el precio de corte. Todo esto en medio de una profusa publicidad que auguraba importantes ganancias para los inversores. Al menos eso decían los protagonistas en las entrevistas que le realizaban los medios especializados.

El banco colocador era el Chase Manhattan Bank y para la licitación se aplicaría el sistema holandés: las ofertas en el segmento competitivo debían aceptarse comenzando por la de mayor precio y continuando en forma descendente hasta agotar las acciones disponibles en el segmento. De esta forma, las acciones adjudicadas debían serlo al precio incluido en la última orden de compra aceptada. La que determinaba el precio de corte, siempre que fuera igual o superior al piso de 1 peso 58 centavos fijado por Sevel.

Terminada la subasta, la CNV informó que el precio de corte resultante era de 2 pesos por acción. En el segmento competitivo, la demanda total excedió las acciones ofrecidas, razón por la que se aceptó hasta la cantidad de 56 millones de acciones. Hasta allí, todo parecía legal. La operación, un éxito; eso sí, solo para algunos.

La maniobra, sin embargo, tuvo patas cortas. Los colocadores olfatearon algo al raro. A los rumores de “precios inflados” siguieron algunas denuncias. La CNV tendría que investigar. Lo haría recién cinco años después y pasarían otros cuatro hasta el dictamen y la sanción. Se trataba de poner la lupa sobre un grupo muy cercano al poder. El clan Macri, los dueños de Socma.

El inflador de precios

“Pocas cosas hay tan perjudiciales para la confiabilidad de un mercado de capitales, esencial para la canalización del ahorro, la producción y la creación de empleo (…) que las prácticas de manipulación, ya que constituyen comportamientos desleales que alteran el mecanismo independiente de formación de precios y perjudican a los restantes inversores”, señaló el dictamen CNV.

¿Qué había ocurrido? La investigación de la CNV había determinado que las ofertas presentadas por BM International Bank de Bahamas, Towlin de Uruguay y las financieras Gadsen y Lansing de las Islas Cayman representaban el 35 por ciento del total de las acciones ofrecidas en el tramo competitivo. La oferta había tenido una incidencia clave en la determinación del precio de corte, que se elevó de 1 peso con 58 centavos a 2 pesos.

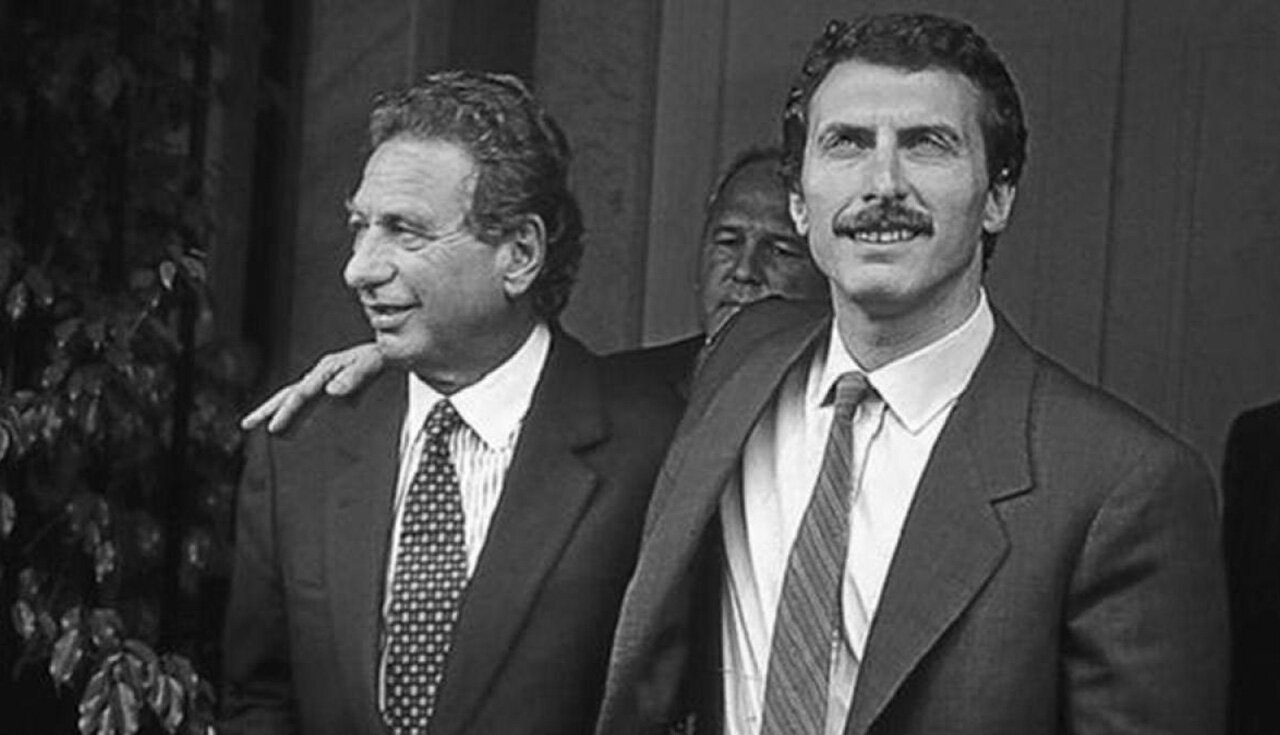

Los tiempos de los negocios juntos.

No sólo ello. También quedó al descubierto que las cuatro ofertas fueron financiadas por dos de los vendedores: Sevel y Franco Macri, quienes conjuntamente con el ex presidente de la UIA Blanco Villegas, obtuvieron una ganancia adicional de 42 centavos por cada acción. En total: 16 millones 800 mil pesos para Sevel, 12 millones 600 mil pesos para Franco Macri y 4 millones 200 mil pesos para Blanco Villegas.

La suma, en conjunto, era equivalente al perjuicio económico causado a los 636 oferentes que presentaron solicitudes en el segmento competitivo y a todos los oferentes que presentaron solicitudes en el segmento no competitivo.

La sanción de la CNV sería de apenas unos 8 mil pesos. Franco y Mauricio habían zafado. El primero pagó 4 mil 300 pesos. El segundo, apenas 500 pesos. El resto lo puso Blanco Villegas. De haberse podido aplicar la legislación vigente al momento del dictamen, la multa habría ascendido a unos 160 millones de pesos.

La trastienda del desfalco

El sumario de la CNV se demoró cinco años. Sus detalles y las declaraciones de los sancionados pueden leerse en el archivo del organismo, un expediente que, además, acumula la información enviada desde Nueva York por la Securities and Exchange Commission. Allí consta que Daniel Cardoni fue otra figura clave del desfalco. En 1992 presidía el banco mayorista Medefin, que quebraría en 1998. A través de este oscuro banquero quedó al descubierto los detalles de la trama.

De la declaración de Cardoni surge que el banquero había arrimado al directorio del Medefin un negocio que calificaba como interesante: la licitación de las acciones de Sevel. La operación, auspiciada por Redrado y los medios, auguraba una avalancha de compradores. El directorio se opuso, pero Cardoni consiguió luz verde para presentar ofertas a título individual a través del banco. Al final y al cabo era el presidente.

Cabezas del holding familiar.

La zanahoria eran las comisiones. Las cuatro firmas usadas para inflar el precio de corte eran de su propiedad. Solo una de ellas, la BM International Bank de Bahamas, ofertaría en el segmento competitivo 20 millones de pesos. La postura individual más alta. Suficiente para llevar el precio de cada acción a 2 pesos. Un 55 por ciento superior al piso fijado Sevel. El resto lo ofertaron Towlin, Gadsen y Lansing.

Según Cardoni, el dinero para pagar las acciones iba a provenir de un misterioso banquero mexicano que nunca apareció. Estaban por adjudicar un enorme paquete accionario y el dinero no estaba. Cardoni dijo que fue a ver a Franco y que este último encontró la solución: lo pondría Sevel. Y así lo hizo. Los detalles fueron reconocidos por los involucrados.

Terminada la operación, Cardoni debía devolverle a Sevel el dinero que le compañía de los Macri le había anticipado. Par entonces, las cuatro firmas de Cardoni ya le habían cedido todos los derechos sobre las acciones a Lawton International Corporation, la firma constituida por el escribano Torrendell. No eran épocas de WikiLeaks. Nunca se podía establecer de quién o quiénes era propiedad Lawton. En ese momento solo se supo que su capital accionario ascendía a 1 peso.

La ruta del dinero revela que Sevel transfirió 50 millones de dólares el 25 de junio del ‘92 a Brown Brothers Harriman de Nueva York mediante inversiones financieras de corto plazo, monto más sus intereses que remesó Mauricio. Ese mismo día, Medefin otorgó una carta de pago a Lawton sin que ésta hubiera desembolsado suma alguna y, además, anticipó el valor de las acciones adjudicadas a las firmas offshore de Cardoni mediante una transferencia de 48 millones de pesos de su cuenta en el Banco Central.

Franco, como era de esperar, negó haber manipulado el precio de las acciones e intentó sostener que no se trató de una operación de autocompra por parte de Sevel. Los defensores de Macri & Cia fueron Héctor Alegría, durante muchos años presidente de la CNV, y el abogado Horacio Fargossi; además de Jorge Aguado, por entonces vicepresidente de Socma y vicepresidente de la Bolsa de Comercio. Mauricio hizo lo que mejor saber: se escudó en Franco. Dijo que su única participación consistió en extraer los 50 millones de dólares que Sevel había depositado en Brown Brothers Harriman de Nueva York.

¿Querés recibir las novedades semanales de Socompa?