El debate sobre la estructura del sistema impositivo viene de lejos y las tentativas para avanzar hacia una esquema progresivo chocan con la resistencia de los grandes grupos económicos, pero también con una creencia generalizada: que hay una enorme cantidad de gravámenes y un alta presión que asfixia a la producción y al trabajo. El último intento por afianzar la idea: el informe difundido por la UIA y Juntos por el Cambio que postula la existencia de 164 impuestos. Lo desmiente el Centro de Economía Política Argentina.

El concretado Impuesto Extraordinario a la Riqueza reavivó la discusión, que se profundizó en los últimos días con el proyectado Impuesto a la Renta Inesperada, una iniciativa que hasta algunos economistas del Fondo Monetario Internacional ven con buenos ojos de cara a los extraordinarios esfuerzos a los que se ven sometidos los fiscos, incluso en los países más desarrollados.

La embestida de la cúpula empresarial y Juntos por el Cambio por el tema de los impuestos cobró nuevo vigor luego de que Alberto Fernández y Martín Guzmán anunciaran la intención oficial de avanzar con un proyecto de ley para gravar en forma temporal la “renta inesperada” que obtuvieron los sectores que vieron incrementadas sus ganancias por la pandemia y el shock de la guerra entre Rusia y Ucrania.

En un contexto de emergencia social, la Unión Industrial Argentina (UIA) y la mayor parte de los referentes de Juntos por el Cambio hicieron circular por los medios de comunicación afines una lista de “impuestos” relevada por el Instituto Argentino de Análisis Fiscal (IARAF).

La iniciativa del gobierno, de la que se conoce poco y nada, pero que en principio impactaría en el acotado grupo de empresas que durante 2021 registró ganancias superiores a los mil millones de pesos -el 3,2 por ciento del sector empresarial, según Guzmán-, fue duramente criticada por la cúpula empresaria y la oposición, que buscan anclar en el conjunto de la sociedad la idea de que en la Argentina los impuestos asfixian.

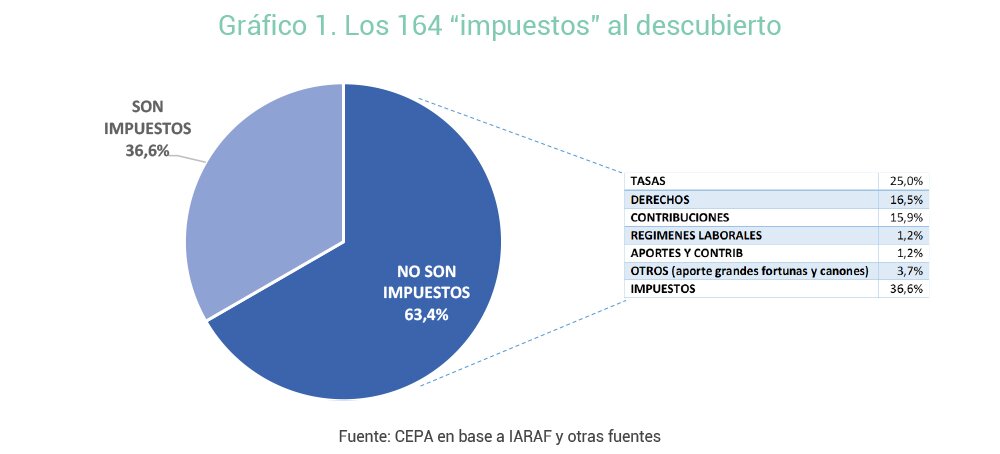

Esta vez, el nudo argumental lo constituye el informe de IARAF. Allí se consigna que en el país se cobran un sinfín de gravámenes, más precisamente 164. Un argumento que desmiente el informe difundido por el Centro de Economía Política Argentina (CEPA), donde se destaca que “los medios de comunicación replicaron el relevamiento como si todos los 164 gravámenes fueran impuestos”.

“En toda esta cadena de (des)información nadie se tomó la molestia, siquiera, de leer lo que se incluye allí. La lista está deliberadamente agigantada. Un análisis simple muestra que, al menos, el 65 por ciento de los conceptos incluidos no son impuestos; sino tasas, contribuciones, derechos, fondos, cánones y otras formas de cobro por parte del Estado en sus diversos niveles que suelen tener asociada una contraprestación”, precisa el CEPA.

Los “errores” en la lista

El documento advierte, sencillamente, que el listado suma peras y bananas. “Las tasas no son impuestos, sino una contribución que tiene como contraprestación un servicio -puntualiza el CEPA-. Esto es importante dado que la mayoría de las tasas se aplican exclusivamente si se realiza determinada contraprestación”. Un ejemplo: la tasa por inspección de estructuras soporte de antenas y equipos complementarios de telecomunicaciones móviles, que las empresas solo abonan si colocan una antena de estas características.

Es sabido, y nadie que esté en el tema puede ignorarlo que en el sistema tributario argentino, las tasas las establecen los municipios, y que la más relevantes, ya que representan casi el 85 por ciento de la recaudación municipal, es el ABL, seguido por la tasa de Seguridad e Higiene. En los hechos, el listado del IARAF promovido por la UIA y Juntos por el Cambio, enumera como impuestos la tasa por servicios especiales de limpieza e higiene, la tasa por habilitación de comercio e industria y la tasa por alumbrado público, por citar solo tres “errores”.

Lo mismo ocurre con el rubro Derechos. Ll listado incluye hasta el denominado Derecho de Cementerio, concepto asociado al mantenimiento del servicio. El informe del IARAF incorpora, además, el rubro Contribuciones, que también tiene como contraparte la prestación de servicios. Es decir: no es un impuesto. La nómina incorpora, solo por citar algunos casos, la Contribución que incide sobre el uso de playas y riberas, la Contribución por servicios culturales, la Contribución para servicios de justicia y la Contribución de servicios prestados en el matadero municipal.

En síntesis, y dicho de otras forma: los impuestos no tienen como contrapartida servicios específicos, como sí las tasas, los derechos y las contribuciones específicas, que son considerados tributos, pero no impuestos. El análisis del CEPA puntualiza que en el relevamiento del IARAF de los 164 “impuestos” presentados, 41 son tasas, 27 son derechos y 26 son contribuciones. Es decir: en una primera revisión, la lista inicial se acorta a 70 conceptos.

El listado analizado por el CEPA también incluye los denominados “Cánones por concesión de servicios públicos”, cuando en realidad se trata de un cobro que realiza el Estado por conceder un área para su explotación. El IARAF también incluye el Aporte Extraordinario de Grandes Fortunas, que se produjo por única vez y no forma parte del sistema tributario habitual, y los llamados Fondos, 8 en total, que en muchos casos se financian con impuestos ya existentes, como el Fondo de Emergencia por el Covid-19.

No solo eso. El CEPA consigna que “en el listado además se realiza una operación muy común por parte de la mirada liberal argentina: incorporar a los aportes que realizan los trabajadores al sistema de seguridad social, e incluso las contribuciones patronales como parte de la carga tributaria, “cuando se trata de la financiación del Sistema de Seguridad Social de carácter solidario e intergeneracional”, explica el CEPA. Lo mismo al incorporar en el listado al los régimenes de las trabajadoras de casas particulares y de Autónomos.

Respecto de los regímenes como el Monotributo, el informen del CEPA aclara que en la reclasificación que hicieron sus especialistas se incluyó la parte impositiva y previsional como “impuestos”, aun cuando no corresponde su encasillamiento exclusivamente en el rubro. “Por último, el listado deliberadamente duplica algunos conceptos, como por ejemplo Ganancias, que aparece dos veces: como ganancias a las sociedades y a las personas físicas, cuando en realidad la ley de Impuesto a las Ganancias es una sola y tiene 4 categorías”, precisa el análisis.

Un aporte a la confusión general

“¿Por qué se construye una imagen distorsionada sobre el sistema tributario?”, se pregunta el CEPA. Según sus integrantes, “el listado de una infinidad de conceptos tributarios mezclados tiene como finalidad llevar a la confusión asumiendo en la divulgación masiva que todos son impuestos cuando apenas un tercio del listado lo son”. Agrega también lo que para cualquier observador bien intencionado es obvio: ningún agente económico paga todos esos impuestos. Además, buena parte son impuestos internos a determinadas cadenas productivas.

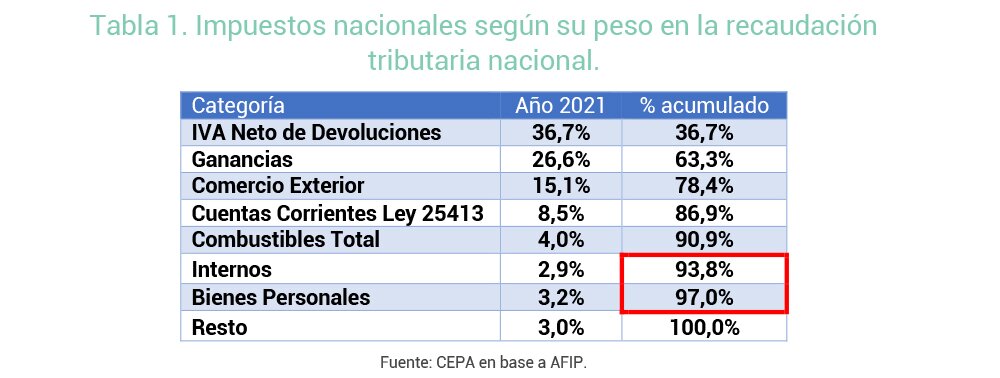

El CEPA señala una segunda intención: ocultar que las verdaderas fuentes de financiamiento se concentra en un puñado de tributos. Veamos. De la recaudación pública, el 71 por ciento corresponde a impuestos, y 9 de cada 10 pesos de lo recaudado se concentra en cinco ítems: IVA (37%), Impuesto a las Ganancias (27%), Impuesto a los Débitos y Créditos (8,5%), Combustibles (4%) y Recursos Aduaneros (15%). Conclusión: el resto de los impuestos listados -es decir: el tercio que sí lo son- tiene una muy menor incidencia en el total.

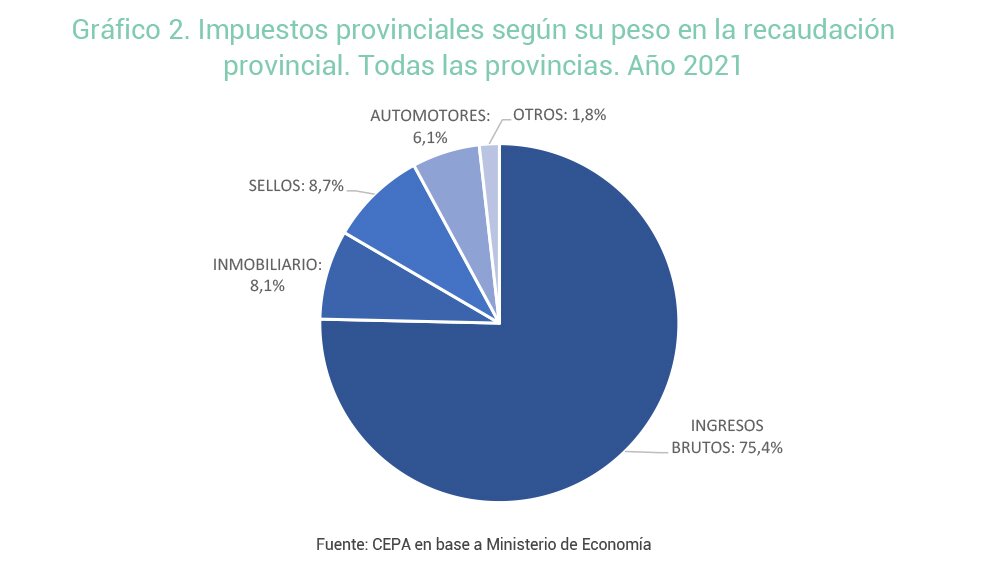

Algo similar ocurre a nivel provincial. En este caso, Ingresos Brutos, el Impuesto Inmobiliario y Patentes explican el 90 por ciento de la recaudación. El panorama se repite a nivel municipal. El listado menciona 41 tasas, pero solo 2 concentran casi el 85 por ciento del total de la recaudación.

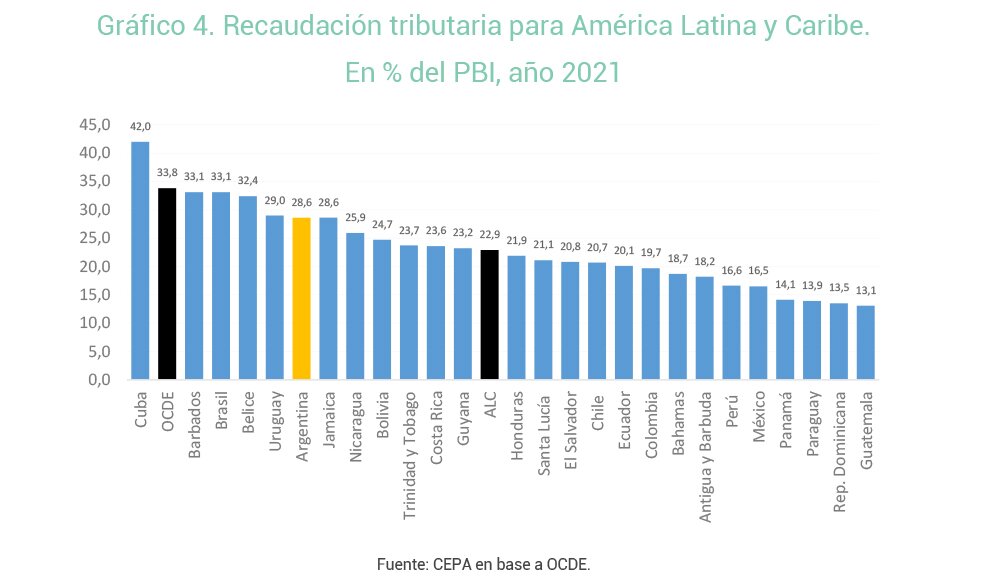

Hay otro punto. No es menor. Si se compara la carga tributaria argentina con la de algunos países vecinos -como Brasil y Uruguay-, o incluso con la de países que integran la Organización para la Cooperación y el Desarrollo Económicos (OCDE), resulta que Argentina no tiene un nivel de presión alto medido con relación al PBI. Nuestro país se encuentra en línea con el promedio de América del Sur, y muy por debajo de países desarrollados como Alemania (38,3%) España (36,6%), Italia (42,9%), Francia (45,4%) y Dinamarca (46,5%). “El promedio de Europa es del 40,4 por ciento y para los miembros de la OCDE del 33,8 por ciento”, resume el CEPA. Si el análisis se realiza en relación a América latina y el Caribe, los datos de 2021 muestran que Argentina se encuentra por debajo de Brasil y Uruguay.

El debate de fondo

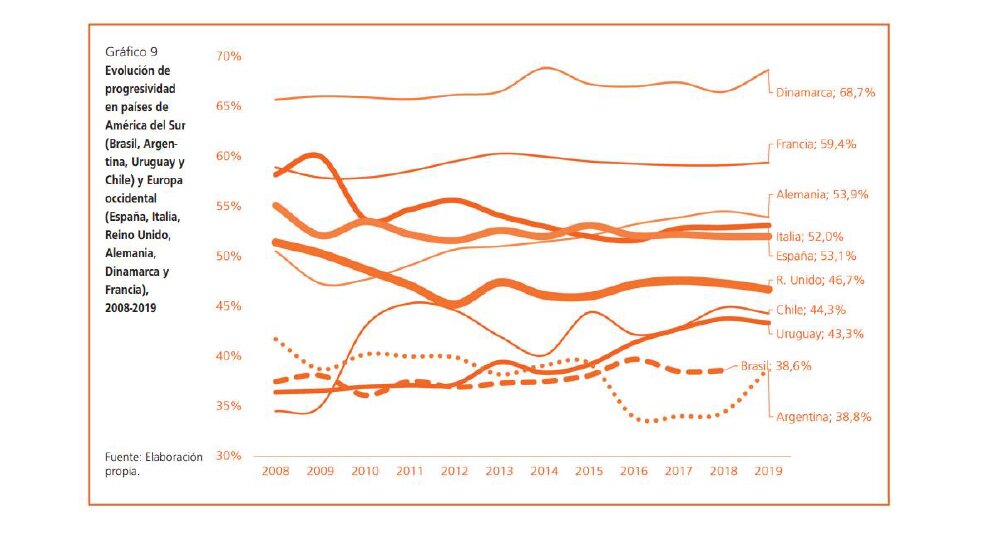

En un trabajo exhaustivo, el CEPA -en conjunto con la Fundación Friedrich Ebert- analizó la estructura tributaria argentina y la incidencia de los impuestos regresivos en comparación con otros países de América latina y Europa. “La progresividad tributaria en los países seleccionados de Europa, entendida por el nivel de participación de los impuestos progresivos sobre el conjunto de la recaudación, promedió el 55 por ciento en el periodo 2008/2019, mientras que en América del Sur este mismo dato es considerablemente menor: 39 por ciento”, concluye la investigación.

El caso argentino, a la fecha estudiada, era de los más regresivos. Los impuestos a los que más tienen o más ganan solo explicaban en 38,8 por ciento de la recaudación total en 2019. Por debajo de Uruguay, Chile, Reino Unido, España, Italia, Alemania, Francia y Dinamarca. En la actualidad, con las decisiones que en materia impositiva adoptó el gobierno de Alberto Fernández, la regresividad se revirtió levemente. “Los impuestos progresivos alcanzaron una participación del 41 por ciento en 2020, revirtiendo en parte el incremento de la regresividad que se produjo entre 2016 y 2019”. señala el CEPA.

Un par de cuestiones más

Los sistemas tributarios nacieron para proveer al Estado de los recursos que financian el pacto social. Se trata, en definitiva, de proveer de bienes y servicios a la población. En este contexto, la recaudación cumple una función esencial. Vale la pena recordarla: afecta la distribución del ingreso mediante la redistribución -o distribución secundaria-, luego de la primaria que obra el mercado y cristaliza un modo específico de producción.

Para mejorar esa distribución final y “alcanzar el promedio de los países que integran la OCDE, la Argentina debería como mínimo duplicar en términos del PIB lo recaudado con los impuestos que gravan los patrimonios personales”, se destaca en “Los impuestos a la riqueza en Argentina desde una perspectiva comparada”, un análisis de los economistas Alejandro López Accotto, Carlos Martínez, Martín Mangas y Ricardo Paparas de la Universidad Nacional de General Sarmiento.

El trabajo afirma que entre fines de la década del ‘90 y 2015, el sistema impositivo pasó de tener un efecto “levemente regresivo” a otro “ligeramente progresivo”. No es mucho, pero es algo. Dicho de otro modo: hasta el gobierno de Cambiemos, mejoró la distribución del ingreso previo al pago de impuestos. Pese a la leve mejora, el decil más pobre siguió participando en mayor medida del pago de impuestos que del reparto del ingreso.

La conclusión parece obvia. La Argentina exhibe un modelo tributario desbalanceado que hace caer el peso en forma desproporcionada sobre los sectores populares, y que grava muy tímidamente las fortunas personales. De allí que el documento señale que “habría un espacio de intervención fiscal para un incremento en la recaudación de impuestos a la riqueza de al menos 2 puntos porcentuales del producto”. Implicaría triplicar la recaudación de este grupo de tributos.

Va de suyo que cualquier futuro incremento requerirá el acuerdo del conjunto de los gobiernos provinciales en virtud que, según la Constitución, las potestades tributarias sobre los impuestos directos corresponden únicamente al nivel provincial, a menos que se trate de impuestos nacionales extraordinarios por un tiempo determinado, como el Impuesto Extraordinario a la Riqueza. Habrá que ver qué destino tiene el proyectado Impuesto a la Renta Inesperada.